Аналитическая группа SmartMarketing объявляет основные результаты исследования российского рынка планшетных компьютеров. По итогам периода общий объем продаж таких устройств всех типов на российском рынке, согласно оценкам SmartMarketing, составил 152 тыс. шт.1.

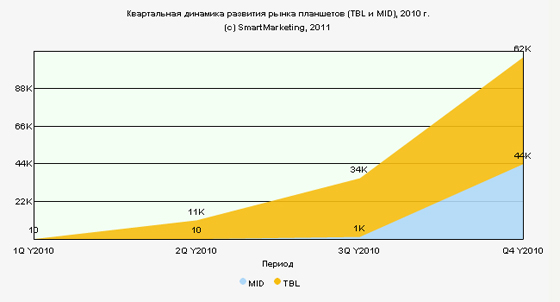

Объем продаж компактных моделей (MID, с экранами от 5 до 7 дюйм) составил 44 тыс. штук (29,14%)2, на долю крупноформатных устройств (TBL, с экранами от 8 до 10 и более дюйм) пришлось 108 тыс. шт. (70,86%).

При этом более 90% роста продаж в сегменте малоформатных планшетов пришлось на IV квартал 2010 г. Кроме того, в показатели рынка планшетов могут быть включены конвергентные электронные книги (cEBR), объем продаж которых составил 19 тыс. шт.

«Планшетные ПК — одно из наиболее активных сегодня направлений для мобильной индустрии. Почти весь 2010 г. прошел под знаком доминирования Apple iPad, но в IV квартале, когда в сегмент начали буквально в массовом порядке выходить все новые и новые вендоры, ситуация существенно изменилась. Драйвером этого процесса стала операционная система Google Android, — отметила Светлана Завьялова, менеджер по маркетингу SmartMarketing, — Из интересных тенденций следует отметить появление «операторских» планшетов, ведущее к «ценовым революциям», становление планшетов как предмета массового потребления, а также высокую долю iPad на вторичном рынке — по нашему мнению, примерно каждый четвертый iPad спустя некоторое время после покупки перепродается как б/у на разнообразных онлайновых аукционах и сайтах фанатов устройства».

В течение года рынок планшетов развивался крайне неритмично, после появления в продаже Apple iPad (во II квартале 2010 г) он почти полгода оставался едва ли не единственным (и в любом случае, главным) игроком в сегменте, даже, несмотря на то, что в Россию устройство продавалось по неофициальным каналам до середины IV квартала 2010 г. (незначительные количество продукции таких марок, как, например, Archos существенного влияния не оказывали).

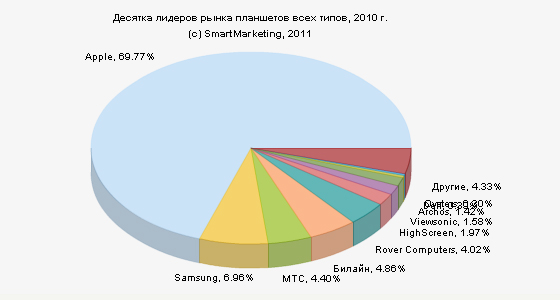

Ситуация резко изменилась в IV квартале 2010 г., когда на рынке начали массово появляться планшеты на базе платформы Google Android. Во II квартале 2010 г. на долю Apple приходилось 99,8% (11 тыс. шт.), в III квартале 2010 г. — 95,87% (34 тыс.; рост относительно предыдущего периода), в а IV квартале 2010 г. — 57,98% (61 тыс.). В целом по итогам года рынка на долю Apple пришлось 69,77%, Android занимает 25,63%, Windows Mobile — 3,42%, Windows 7 (ряд азиатских моделей на базе Intel Atom), гибридные устройства (с Android и Windows в режиме двойной загрузки) и ряд экзотических платформ занимают около 1%.

Десятка лидеров рынка планшетов по итогам 2010 г. (перечислены по убыванию долей):

1. Apple (69,77%)

2. Samsung (6,96%)

3. Билайн (4,86%)

4. МТС (4,4%)

5. Rover Computers (4,02%)

6. HighScreen (1,97%)

7. Viewsonic (1,58%)

8. Archos (1,41%)

9. Dell (0,39%)

10. Oysters (0,30%)

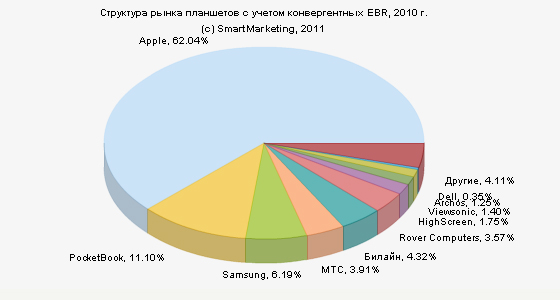

Следует отметить, что в конце 2010 г. на рынке также начал развиваться и еще один новый класс планшетных устройств — конвергентные электронные книги, устройства класса EBR, построенные на базе платформы Android (наиболее яркий представитель — модель PocketBook IQ 701). Общий объем продаж моделей такого класса составляет, по оценкам SmartMarketing, 19 тыс. устройств; с учетом вклада конвергентных EBR структура рынка выглядит следующим образом.

Десятка лидеров рынка планшетов всех типов (включая конвергентные EBR) по итогам 2010 г. (перечислены по убыванию долей):

1. Apple (62,03%)

2. PocketBook (11,1%)

3. Samsung (6,19%)

4. Билайн (4,32%)

5. МТС (3,91%)

6. Rover Computers (3,57%)

7. HighScreen (1,75%)

8. Viewsonic (1,4%)

9. Archos (1,25%)

10. Dell (0,35%)

11. Oysters (0,27%)

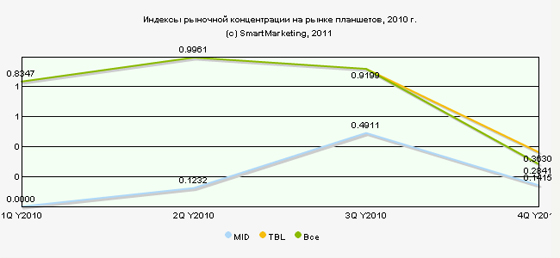

Индикаторы рыночной концентрации (Герфиндаля-Гиршмана) для данного сегмента не рассчитывались в связи с очевидным доминированием iPad в течение большей части рассматриваемого периода. В то же время, активность вендоров, начавшаяся в IV квартале 2010 г. в перспективе будет только усиливаться, особенно, в сегменте MID, более массовом и динамичном с точки зрения ценовой политики.

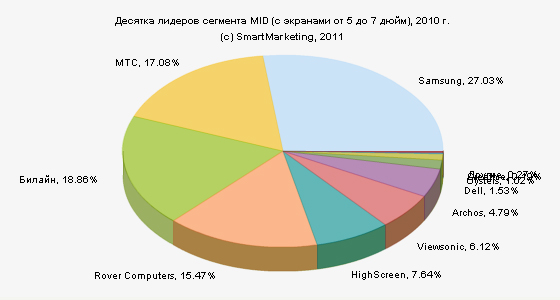

Десятка лидеров сегмента MID (с экранами от 5 до 7 дюйм) по итогам 2010 г. (перечислены по убыванию долей):

1. Samsung (23,9%)

2. Билайн (16,68%)

3. МТС (15,1%)

4. Rover Computers (13,68%)

5. HighScreen (6,76%)

6. Viewsonic (5,41%)

7. Archos (4,24%)

8. Dell (1,35%)

9. Oysters (0,9%)

10. Creative (0,17%)

Индикаторы рыночной концентрации для рынка отражают рост конкурентности рынка MID. В среднем за год значение индикатора составило 0,136038 (среднеконкурентная среда), при этом, в III квартале 2010 г. — 0,491055, в VI квартале 2010 г. — 0,141494, увеличение интенсивности конкуренции более, чем в два раза. С учетом вклада устройств класса cEBR, можно констатировать что уровень конкурентности рынка (как показатель, обратный индексу рыночной концентрации) оказывается еще выше.