<p align="justify">Основные показатели:<br> Выручка МТС в 1-м квартале составила $808,7 млн., увеличившись на 81% по сравнению с аналогичным периодом прошлого года.<br> Чистая прибыль компании выросла на 159% по сравнению с аналогичным периодом прошлого года и составила $207,8 млн.<br> Маржа OIBDA составила 54,5%.<br> Консолидированная абонентская база МТС с начала года увеличилась на 5,21 млн. и составляет на текущий момент 21,93 млн. пользователей<sup><b>1</b></sup>. </p>

Москва, РФ 16 июня 2004 года ОАО Мобильные Телесистемы (NYSE: MBT), крупнейший оператор мобильной связи в России и на Украине, объявляет о результатах деятельности за первый квартал, завершившийся 31 марта 2004 года2.

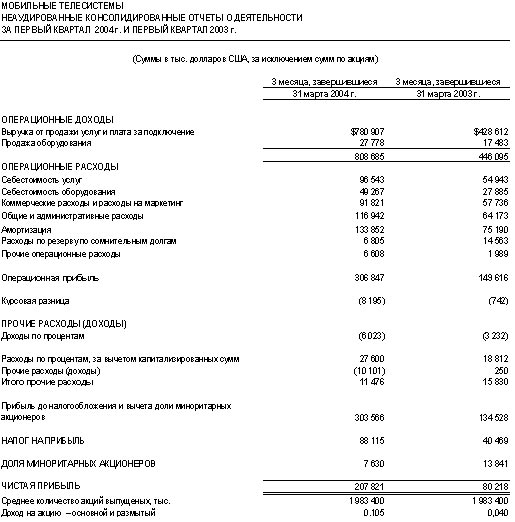

Выручка за первый квартал 2004 года составила $808,7 млн., что на 81,3% превышает показатель аналогичного периода 2003 года3 и на 4,8% показатель предыдущего квартала.

Чистая прибыль в первом квартале составила $207,8 млн., что на 159,1% превышает показатель аналогичного периода 2003 года и на 36,1% показатель предыдущего квартала.

Показатель OIBDA4 за первый квартал составил $440,7 млн., что на 96,0% выше показателя за аналогичный период 2003 года и на 10,0% выше, чем в предыдущем квартале. Маржа OIBDA в первом квартале 2004 года составила 54,5% по сравнению с 51,9% в четвертом квартале 2003 года, и 50,4% в первом квартале 2003 года.

| млн. долл. США | 1 кв. 2004 | 4 кв. 2003 | Изменение | 1 кв. 2003 | Изменение |

| Выручка | 808,7 | 771,7 | 4,8% | 446,1 | 81,3% |

| Операционная прибыль | 306,8 | 272,8 | 12,5% | 149,6 | 105,1% |

| Маржа операционной прибыли | 37,9% | 35,3% | - | 33,5% | - |

| Чистая прибыль | 207,8 | 152,7 | 36,1% | 80,2 | 159,1% |

| OIBDA | 440,7 | 400,6 | 10,0% | 224,8 | 96,0% |

| Маржа OIBDA | 54,5% | 51,9% | - | 50,4% | - |

1 По состоянию на 15 июня 2004

года.

2Основано на неаудированных консолидированных

финансовых отчетах, подготовленных в соответствии

с принципами, принятыми в США (US GAAP).

3 МТС начала консолидировать УМС, дочернюю компанию на

Украине, в свою финансовую отчетность

с 1 марта 2003 года.

4 См. в Приложении A определения терминов OIBDA и

маржа OIBDA, а также сверки по показателям операционной прибыли и маржи

операционной прибыли, соответственно

По состоянию на 31 марта 2004 года консолидированная абонентская база МТС составила около 19,19 млн. активных абонентов. В течение первого квартала 2004 года, абонентская база компании увеличилась примерно на 2,48 млн. пользователей, которые были добавлены в результате органичного роста бизнеса компании. Кроме того, неконсолидированные компании5 МТС в России обслуживали 163 837 пользователей, и СООО Мобильные ТелеСистемы, оператор мобильной связи в Республике Беларусь, в котором МТС владеет 49,0% акций, обслуживал около 592 600 абонентов.

С начала 2004 года МТС добавила 5,21 млн. новых абонентов и, по состоянию на 15 июня 2004 года консолидированная абонентская база МТС насчитывала 21,93 млн. активных абонентов, из которых 17,43 млн. проживают в России и 4,50 млн. пользователей на Украине. Кроме того, неконсолидированные компании МТС в России обслуживали на эту дату 212 250 абонентов, а СООО Мобильные ТелеСистемы 714 930 абонентов в Республике Беларусь.

Рост выручки МТС в первом квартале 2004 года по сравнению с четвертым кварталом 2003 года был обусловлен продолжающимся ростом количества пользователей на всех рынках, где работает компания. Эффект экономии на масштабе стал причиной роста маржи OIBDA до 54,5%, по сравнению с 51,9% в четвертом квартале 2003 года, и 50,4% — в первом квартале 2003 года. Рост маржи чистой прибыли компании до показателя 25,7% в первом квартале 2004 года (по сравнению с 19,8% в предыдущем квартале) может быть объяснен ростом выручки и снижением издержек компании в течение периода (например, расходов на продажи и маркетинг, налогов, за исключением налога на прибыль, расходов по процентам).

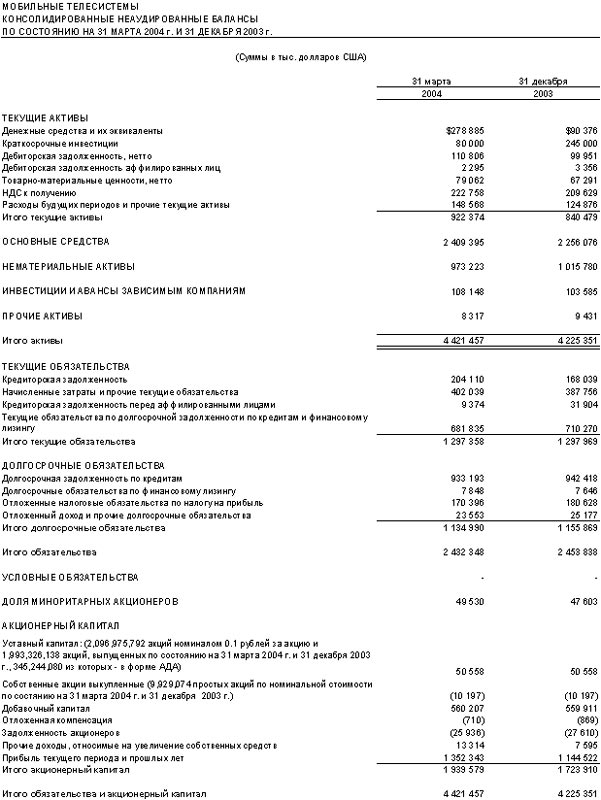

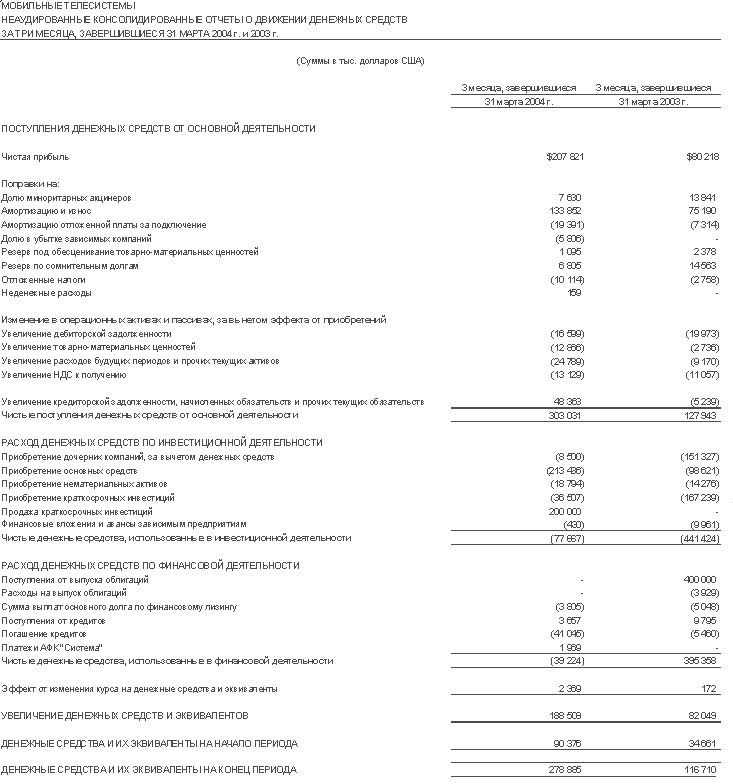

Капитальные вложения МТС в основные средства в первом квартале 2004 года составили $213,4 млн., из которых $31,6 млн. было потрачено на Украине. Кроме того, в первом квартале $18,8 млн. было потрачено на приобретение нематериальных активов, из которых $6,5 млн. было потрачено на Украине.

Общая задолженность МТС6 на конец первого квартала 2004 года составляла $1,62 млрд., по сравнению с $1,66 млрд. на конец 2003 года. Чистый долг компании7 составил $1,26 млрд. в конце первого квартала 2004 года, по сравнению с $1,32 млрд. по состоянию на конец 2003 года.

Комментируя опубликованные результаты, Президент ОАО МТС Василий Сидоров сказал: Первый квартал 2004 года был особенно успешным для компании. На всех рынках, где мы работаем, абонентская база МТС существенно выросла. За счет экономии на масштабе компания получила рост чистой прибыли и повышение рентабельности. Руководство МТС будет и дальше прилагать усилия к тому, чтобы повышать операционную эффективность и укреплять рыночные позиции компании.

5 МТС владеет 50% акций

компании Примтелефон, оператора сотовой связи на Дальнем Востоке и в Сибири, а

также по 50% акций компаний Волгоград Мобайл и Астрахань Мобайл, операторов

сотовой связи в Приволжском округе. МТС не консолидирует показатели этих

компаний.

6 Общая задолженность состоит из текущей части

долгосрочной задолженности, текущей части финансового лизинга и финансовых

обязательств, долгосрочной задолженности и долгосрочных финансовых обязательств.

Чистая задолженность представляет разницу между общей задолженностью и суммой

денежных средств и эквивалентов плюс краткосрочные инвестиции.

7 Чистый долг вычисляется как разница между общим

долгом и денежными средствами и краткосрочными инвестициями. См. в Приложении B

определение сверки чистого долга.

|

|

1 кв. 2004 |

4 кв. 2003 |

3 кв. 2003 |

2 кв. 2003 |

1 кв. 2003 |

|

Общее число

абонентов |

19,19 |

16,72 |

13,89 |

11,34 |

9,42 |

|

Россия (млн.) |

15,34 |

13,37 |

11,34 |

9,32 |

7,60 |

|

Украина (млн.) |

3,85 |

3,35 |

2,55 |

2,02 |

1,82 |

|

Неконсолидированные компании в России[8] |

163 837 |

123 115 |

114 372 |

- |

- |

|

МТС Беларусь[9] |

592 579 |

464 783 |

308 916 |

170 200 |

83 200 |

|

Россия |

|||||

|

Средняя ежемесячная выручка от продажи услуг в расчете на одного абонента (ARPU)[10], доллары США |

$14,7 |

$16,3 |

$18,8 |

$18,7 |

$18,5 |

|

Средний ежемесячный трафик на одного абонента (MOU), минуты |

147 |

140 |

159 |

162 |

148 |

|

Коэффициент оттока абонентов (churn), % |

10,0 |

12,5 |

12,3 |

11,0 |

11,6 |

|

Затраты на приобретение одного абонента (SAC), доллары США |

$23 |

$24 |

$23 |

$27 |

$30 |

|

Украина |

|

|

|

|

|

|

Средняя ежемесячная выручка от продажи услуг в расчете на одного абонента (ARPU), доллары США |

$14,0 |

$15,4 |

$17,8 |

$17,2 |

$15,9 |

|

Средний ежемесячный трафик на одного абонента (MOU), минуты |

111 |

114 |

110 |

97 |

87 |

|

Коэффициент оттока абонентов (churn), % |

6,0 |

6,5 |

4,6 |

5,5 |

8,9 |

|

Затраты на приобретение одного абонента (SAC), доллары США |

$25 |

$26 |

$34 |

$37 |

$51 |

8 МТС владеет 50% акций компании Примтелефон,

оператора сотовой связи на Дальнем Востоке и

в Сибири, а также по 50% акций компаний Волгоград Мобайл и Астрахань Мобайл,

операторов сотовой связи в Приволжском округе. МТС не консолидирует показатели

этих компаний

9 Неконсолидированное дочернее предприятие МТС в

Республике Беларусь, СООО Мобильные ТелеСистемы, в котором МТС принадлежит 49%

акций

10 См. в приложение В определения средней ежемесячной

выручки от продажи услуг в расчете на одного абонента (ARPU), среднего

ежемесячного траффика на одного абонента (MOU), коэффициента оттока абонентов (churn)

и затрат на приобретение одного абонента (SAC).

Операции МТС в России

По состоянию на 31 марта 2004 года консолидированная абонентская база МТС в

России составила около 15,34 млн. пользователей, из которых 9,58 млн.

подключились по препейдным тарифным планам семейства ДЖИНС. По данным

независимого агентства AC&M-Consulting, МТС в течение первого квартала 2004 года

сохраняла лидирующую позицию на сотовом рынке России, с рыночной долей в 37%.

Выручка и чистая прибыль операций МТС в России в течение первого квартала 2004 года составили $654,2 млн11 и $165,0 млн. соответственно, по сравнению с $630,5 млн12 и $129,7 млн. соответственно в четвертом квартале 2003 года.

Средняя ежемесячная выручка от продажи услуг в расчете на одного абонента (ARPU) в России снизилась до $14,7 в первом квартале 2004 года, по сравнению с $16,3 в четвертом квартале 2003 года. Это снижение во многом объясняется ростом числа пользователей препейдных тарифных планов ДЖИНС в общем количестве абонентов. Средний ежемесячный трафик на одного абонента (MOU) в первом квартале 2004 года составил 147 минут против 140 минут в четвертом квартале 2003 года. Рост объемов пользования мобильными услугами может быть объяснен ростом количества внутрисетевых звонков, а также увеличением количества региональных пользователей ДЖИНС (абоненты ДЖИНС в регионах, как правило, разговаривают больше московских пользователей ДЖИНС, поскольку в регионах стоимость услуги в пересчете на минуту ниже московской).

Коэффициент оттока абонентов в первом квартале 2004 года составил 10,0%, что лучше показателя предыдущего квартала (12,5%). Снижение оттока произошло в основном благодаря усилиям МТС по повышению лояльности абонентов, а также внедрению новой схемы взаиморасчетов с дилерами, при которой комиссионные отчисления дилерам были поставлены в зависимость от выручки от абонентов.

Затраты компании на привлечение одного абонента (SAC) в первом квартале 2004 года снизились до $23 по сравнению с $24 в прошлом квартале. Это снижение прежде всего связано с низкими затратами на привлечение массовых пользователей и эффектом экономии на масштабе.

Операции МТС на Украине

По состоянию на 31 марта 2004 года МТС обслуживала 3,85 млн. абонентов на

Украине, из которых 81,2% обслуживались по препейдным тарифным планам. МТС

является лидером на украинском рынке мобильной связи, ее доля составляет 53%

рынка, по данным агентства AC&M-Consulting. Выручка от деятельности МТС на

Украине в первом квартале 2004 года составила $154,8 млн., а чистая прибыль —

$42,8 млн., по сравнению с $142,5 млн. и $23,0 млн. соответственно в четвертом

квартале 2003 года.

Средняя ежемесячная выручка от продажи услуг в расчете на одного абонента (ARPU) на Украине в первом квартале 2004 года снизилась до $14,0 по сравнению с $15,4 в четвертом квартале 2003 года. Это снижение является результатом переориентации абонентов на препейдные тарифные планы и снижением уровня тарифов в конце 2003 года. Средний ежемесячный трафик снизился с 114 минут в четвертом квартале 2003 года до 111 минут в первом квартале 2004 года, в основном из-за переориентации клиентов.

Затраты МТС на привлечение одного абонента (SAC) на Украине в первом квартале 2004 года составили $25, что ниже показателя четвертого квартала 2003 года ($26). Снижение затрат на приобретение одного абонента на Украине, как и в России, во многом происходило благодаря снижению расходов на привлечение абонентов массового рынка и растущей экономии на масштабе.

Коэффициент оттока абонентов на Украине в первом квартале 2004 года составил 6,0% по сравнению с 6,5% в четвертом квартале 2003 года.

11Исключая взаиморасчеты между

компаниями в размере $0,3 млн

12 Исключая взаиморасчеты между компаниями в размере

$1,3 млн.

ОАО Мобильные ТелеСистемы (МТС) является крупнейшим оператором мобильной связи в России, Центральной и Восточной Европе по количеству абонентов. Вместе со своими дочерними предприятиями компания обслуживает более 21,9 миллиона абонентов. Население 87 регионов России, а также Беларуси и Украины, где МТС и ее дочерние предприятия имеют лицензии на оказание услуг в стандарте GSM, составляет около 200,6 миллиона человек. С июня 2000 года акции МТС котируются на Нью-Йоркской фондовой бирже под кодом MBT.

Некоторые заявления в данном пресс-релизе могут содержать проекты или прогнозы в отношении предстоящих событий или будущих финансовых мероприятий Компании в соответствии с положениями Законодательного акта США о ценных бумагах от 1995 года. Такие утверждения содержат слова "ожидается", "оценивается", "намеревается", "будет", "мог бы" или другие подобные выражения. Мы бы хотели предупредить Вас, что эти заявления являются только предположениями, и реальный ход событий или результаты могут отличаться от заявленного. Мы не намерены пересматривать эти заявления с целью соотнесения их с реальными результатами. Мы адресуем Вас к документам, которые Компания посылает Комиссии США по ценным бумагам и биржам, включая форму 20-F. Эти документы содержат и описывают важные факторы, включая те, которые указаны в разделе "Факторы риска" формы 20-F. Эти факторы могут быть причиной расхождения реальных результатов от проектов и прогнозов. Они включают в себя: возможные изменения по квартальным результатам, условия конкуренции, зависимость от развития новых услуг и тарифных структур, быстрые изменения технологических процессов и положения на рынке, стратегию приобретения, риск, связанный с инфраструктурой телекоммуникаций, риск работы на российском рынке, колебания котировок акций, риск, связанный с финансовым управлением, а также появление других факторов риска.

Приложения к финансовым результатам МТС за 1Q04

Приложение A

Показатели, не являющиеся финансовыми величинами US GAAP. Настоящий пресс-релиз

включает финансовую информацию, подготовленную в соответствии с принципами,

принятыми в США, или US GAAP, а также иные финансовые величины, которые

упоминаются как не относящиеся к US GAAP. Показатели, не являющиеся финансовыми

величинами US GAAP должны рассматриваться в дополнение к показателям,

подготовленным по стандартам GAAP-отчетности, а не как альтернатива им.

Операционная прибыль до вычета износа основных средств и амортизации

нематериальных активов. Показатель OIBDA определяется как операционная прибыль

до вычета износа основных средств и амортизации нематериальных активов. Маржа

OIBDA — это показатель OIBDA выраженный как процент от выручки. Расчет OIBDA

может отличаться от величин OIBDA других компаний. Показатель OIBDA не является

величиной, принятой согласно стандартам US GAAP и должен рассматриваться в

дополнение, а не как альтернатива информации, содержащейся в отчетности

Компании. Мы считаем, что показатель OIBDA дает важную информацию инвесторам,

поскольку отражает состояние бизнеса компании, включая её способность

финансировать капитальные расходы, приобретения операторов сотовой связи и

другие инвестиции, а также возможность брать займы и обслуживать долг. В то

время как износ основных средств и амортизация нематериальных активов

рассматриваются как операционные затраты в отчетности GAAP США, эти расходы

главным образом показывают не связанные с расходом наличности затраты,

относящиеся к долгосрочным активам, приобретенным или созданным в предыдущие

периоды. Наш метод расчета показателя OIBDA широко используются инвесторами,

аналитиками и рейтинговыми агентствами для оценки и сравнения текущих и будущих

операционных показателей и определения стоимости компаний в сотовой

телекоммуникационной индустрии. Согласование показателя OIBDA с показателями

деятельности Компании приведено ниже в таблице.

|

млн. долл. США |

1 кв. 2004 |

4 кв. 2003 |

1 кв. 2003 |

|

Операционная прибыль |

306,8 |

272,8 |

149,6 |

|

Плюс: износ и амортизация |

133,9 |

127,8 |

75,2 |

|

OIBDA |

440,7 |

400,6 |

224,8 |

|

|

1 кв. 2004 |

4 кв. 2003 |

1 кв. 2003 |

|

Маржа операционной прибыли |

37,9% |

35,3% |

33,5% |

|

Плюс: износ и амортизация как процент от выручки |

16,6% |

16,6% |

16,9% |

|

Маржа OIBDA |

54,5% |

51,9% |

50,4% |

Приложение Б

Определение сверки чистого долга:

|

млн. долл. США |

На 31 марта 2004 года |

На 31 декабря 2003 года |

| Текущие обязательства по долгосрочной задолженности и финансовому лизингу | 682 | 710 |

|

Долгосрочная задолженность |

933 |

942 |

|

Долгосрочные

обязательства

|

8 |

8 |

|

Общий долг |

1,623 |

1,660 |

|

Минус: Денежные средства и их эквиваленты

Краткосрочные

инвестиции |

(279)

(80) |

(90)

(245) |

|

Чистый долг |

1,264 |

1,325 |

Приложение В

Абонент. Мы определяем в качестве абонентов физических лиц или организации,

негативный баланс на лицевых счетах которых не превышает 61 день, или 183 дня в

случае пользования тарифными планами ДЖИНС, введенными в ноябре 2002 года.

Средняя ежемесячная выручка от продажи услуг в расчете на одного абонента (ARPU). Мы рассчитываем среднюю ежемесячную выручку от продажи услуг в расчете на одного абонента путем деления выручки за период, включая плату за гостевой роуминг, на среднее число абонентов за тот же период и далее на число месяцев в этом периоде.

Средний ежемесячный трафик на одного абонента (MOU). MOU вычисляется путем деления общего числа минут пользования связью за период на среднее число абонентов за период и далее на число месяцев.

Коэффициент оттока. Мы определяем коэффициент оттока абонентов как общее число абонентов, которые перестали быть абонентами в указанном выше смысле, во время данного периода (непроизвольно ли из-за неплатежа или добровольно по просьбе самого абонента), выраженное в процентах от среднего числа наших абонентов в данный период.

Затраты на приобретение одного абонента (SAC). Мы определяем затраты на приобретение одного абонента как общие затраты на маркетинг и продажи в данный период. Такие затраты включают расходы на рекламу, дилерские комиссионные и субсидирование абонентского оборудования. Затраты на приобретение одного абонента рассчитываются путем деления затрат за период на количество подключенных абонентов за этот период.

© Сотовик

Источник: пресс-релиз компании

© СОТОВИК